前言:除了DeFi,以太坊还可以用来做什么?传统金融机构只是利用以太坊进行资产证券化,就可以带来巨大的变化。因为相对于传统解决方案,以太坊是一个更可靠的结算层。按照作者Josh Johnson的说法,以太坊最终会吞噬华尔街的结算层。是不是如此,也许不用几年,我们就可以看到初步的结果。本文由蓝狐笔记的“SIEN”翻译。

几周前,我跟富达的经纪人通了电话。不知何故,在我的金融机构之间转移资金和做交易时,我不小心下了比我账户实际的钱更多的订单。在我与经纪人代表谈话前几天,我收到了一封信,信上说如果我在本周末前没能转移足够的资金,他们会清算足额的资本以弥补缺口。

我问电话另一端的人:“这怎么可能?当我没有这个钱的时候,为什么允许我进行交易?”

她也没有说出什么好的答案。基本上,她说,富达可以允许人们在没有这笔钱时进行交易,只要他们相信在结算时间完成支付。不知何故,我偶然发现了这一漏洞,同时也发现它并没有那么罕见,这提醒了我,我并不是真正拥有我经纪业务中的资产。

5月比特币、以太坊期货和期权交易额均下降:6月3日消息,The Block Pro数据显示,5月比特币期货未平仓量增加2.9%,以太坊期货未平仓量增加5.7%。比特币期货月交易额减少15.3%至7785亿美元。此外,CME比特币期货持仓量减少8.4%至18.5亿美元,日均成交金额减少30.1%至12.2亿美元。以太坊期货月交易额减少24.3%至4080亿美元。

在加密货币期权方面,5月比特币期权未平仓量减少10.6%,以太坊期权未平仓量增加5.6%。比特币和以太坊期权月交易额均下降,其中比特币期权交易额减少12%至168亿美元,以太坊期权交易额减少8.5%至107亿美元。[2023/6/3 11:55:47]

传统金融和结算的问题

跟踪资产所有权的问题是个难题,不止是经纪业务。上限表通常在电子表格中跟踪,且可能会打错字。重新抵押和卖空会导致比实际有的股份更多。那么,这里有一个多乐食品公司的故事,股东最终拥有的比预期拥有的要多33%。这是一个挑战,因为在任何一个时间点上没有关于所有权状态的全局代表。但是,如果你从事加密领域工作有一段时间,那么,你可能已经听说,有一些公司试图用区块链解决这个问题:t-Zero,Securitize等。但是,我敢打,你可能还没有听说过一家公司(Cadence)正在使用以太坊的主网来解决这个问题,它在证券化商业借贷的利基金融领域。

以太坊伦敦升级一周年,年通胀速度下降超53%:8月5日消息,据OKLink多链浏览器数据显示,时值以太坊伦敦升级一周年,截止区块高度15280850(北京时间 2022 年 8 月 5 日15:00),以太坊总销毁量达2,571,826.68枚,约 42.8亿美元。伴随EIP-1559 实施的一年来,以太坊的通胀速度下降超53%。[2022/8/5 12:04:40]

在低收益世界寻找高收益

在深入研究其解决方案前,我想先简要介绍一下我是如何找到Cadence以及作为一个投资者他们的业务给我提供了什么。

很显然,我们已经在低利率环境中度过了至少十多年,而在过去几周表明,这样的时光将会无限期地持续下去。因此,投资者应该去哪里获得收益?一些退休人士,例如我的父母,如何在储蓄的生命周期价值上赚取可观的现金流?

Zapper团队公布以太坊链上NFT数据统计结果:1月26日消息,据Zapper成员表示,Zapper开发团队完成了以太坊主网上所有的NFT转账和OpenSea销售额统计。统计结果显示,以太坊主网一共有26,000个收藏系列;已经实现了2,500万次NFT转账;OpenSea销售总额达到120亿美元。[2022/1/26 9:14:33]

在债券和其他低风险借贷中赚取5%收益的日子已经一去不复返了。P2P借贷,曾被视为小额投资者进入银行借贷收益的一种方式,而现在被那些原本要取代它们的机构所挤出。随着利率下降,投资者开始不得不在高风险资产中寻求收益:高收益股息的股票,低等级的债券以及房地产。当货币变得便宜,世界充斥美元的时候,你会去哪里投资?

我决定关注的其中之一是小企业融资。对于那些需要短期现金流来支付供应商货款或工资的小企业,他们愿意支付更高的贷款利率。这些小企业通常抵押其应收帐款或其他资产,以获得短期融资。而这对寻求分散化其被动收益的投资者来说,它提供了相当好的风险回报。我认为,既然其收益跟股票和其他高收益投资没有什么相关性,这些投资可以作为我风险投资组合中的一部分。

以太坊2.0项目负责人:如有必要可以下调ETH 2.0创世区块启动门槛:11月18日,在以太坊基金会AMA活动中,以太坊2.0项目负责人Danny Ryan表示,如有必要的话,可以调整ETH 2.0存款合约最低存款门槛以保证ETH 2.0创世区块启动。他称,个人认为存款合约中的100k以上的ETH就足够了,而将阈值下调以免ETH陷入困境太长是有意义的。对于这些早期采用者,奖励将很高,并且ETH验证节点可能会随着时间的流逝而继续增长。[2020/11/19 21:20:03]

有不少公司允许合格投资者投资这些资产,但是,他们经常要求大量的资本,或无法获得对其资产流向的透明了解。然后,我偶然发现了Cadence。他们可以让仅仅投资500美元变得简单,他们集成了彭博终极端机,他们的网站直观,且提供有竞争力的回报。然后,我了解到他们后台在使用以太坊主网。成交!我不得不尝试下。

Sigma Prime发布以太坊2.0客户端Lighthouse更新报告:以太坊2.0客户端Lighthouse开发团队Sigma Prime发布Lighthouse更新报告,包括:

1.大型公共多客户端测试网Medalla已经启动;

2. Lighthouse版本0.2.0已经发布(与Medalla测试网一致);

3. Rust-gossipsub 1.1已准备好进行测试;

4. 关键管理改进和EF Launchpad集成;

5. 高级同级管理和同级评分;

6. 稳定性、性能和测试网改进方面的重要工作。[2020/8/17]

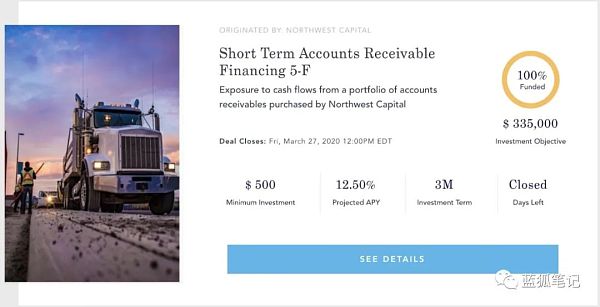

我已经在Cadence上进行了超过6个月的投资,我对投资表现和其易用性感到惊讶。我已经投资了11笔交易,年化回报率通常在9%-12%之间。回报符合预期,随着旧交易的到期,我可以进入新一轮交易。每笔交易的持续时间从1个月到1年,但通常是3-6个月。它们由具有特定行业重点的各种贷款发起者提供,其中包括运输、中小企业、墨西哥小企业,甚至是加密贷款。

图1.投资示例

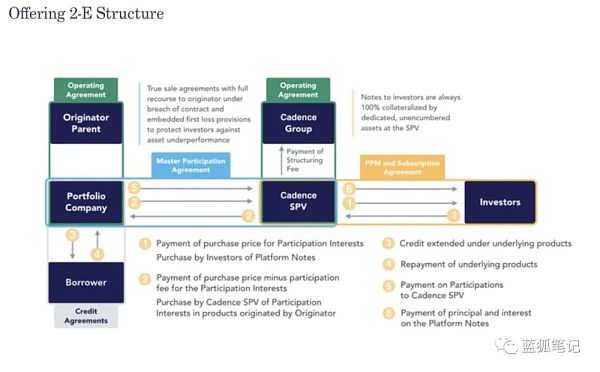

图2.贷款提供结构示例

底层架构的逐步替换

当我跟其创始人Nelson Chu交谈时,我问他:“为什么将这些交易放在以太坊上进行?”他表示,他们使用以太坊,以便于让每个人钱包都可以“完全反映其交易活动,它可以成为完美的审计轨迹”。

考虑一下!完美的审计轨迹!加密社区多年来一直在谈论这个想法。而现在,我们看到这一梦想成真。它就在以太坊主网上。每位投资者得到其ERC-20代币的以太坊地址,这代表了其特定投资的分配。他们可以去Etherscan并查看这些代币。交易的条款单指向以太坊上的特定合约,它代表了所有拥有者(假名)和其分配。

现在,不要过于兴奋。这不是我们所知道的DeFi。这并非是无须信任的。它仍然有一个中介商Cadence。如果他们输错合约的分配,他们可以发布新的合约。

这些主网合约更多是作为并行结构,它可以在任何时间点跟踪其所有权的全局状态。没有人必须去跟踪多少份额被分配出去(看看我那里做了什么?)。没有人更新电子表格。以太坊为他们的后端提供了自动化。

但Nelson有长远的战略打算。当它来到更大的交易(例如刚刚完成的Fat Brands整个商业证券化交易)时,机构期望这些证券可以交易。

他是这样说的:

“因此,实际上,我们有一条通往人们想要交易的资产证券化vs.其他人只是代币化人们对流动性不感兴趣的东西。因此,当受托人需要进行分配时,当银行想要进行二级市场交易时,在了解谁拥有它们和什么时候拥有它们方面,代币将扮演更大的角色。”

这可能意味着,投资者将能够在主网上交易代表其贷款合约(现金流)的ERC-20代币。

主网作为战略优势

如今证券在以太坊上。几乎没有人在谈论它。但这就是Cadence的战略优势。他们可以降低这些交易成本,提供可审计性,并通过以太坊实现后端的自动化。

并非所有业务都需要成为DeFi业务。并非所有业务都是从无须信任开始的。但是,逐渐地,人们会看到拥有透明和开放的全局账本将赋予他们相对于竞争者的战略优势。正如Chu所说的:

“这是一场漫长的比赛。受托人对我们甚至从发行数字证券开始感到满意!只要我们可以证明,我们可以让他们的生活更轻松,可以获得更多利润,那么采用的可能性就会越高。”

我相信,这就是我们将要看到传统金融基础设施如何迁移到以太坊。它将会在口袋中,这些口袋无缝连接并一起工作。彼此构建和加强流动性,让交互、审计、交易和投资变得更容易!

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。