芝麻交易所app官方下载

-gateio交易平台app下载

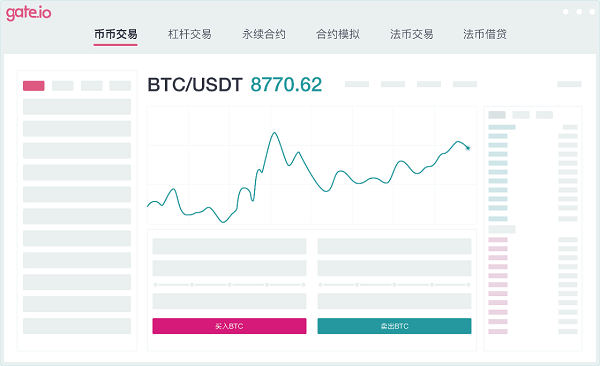

芝麻交易所app官方下载是Gate公司旗下是一个全方位的区块链生态品牌,芝麻开门创立于2017年 ,向全球提供广泛的数字货币交易、币种信息、区块链教育、区块链慈善基金等服务。

gateio交易平台app下载旗下运营区块链资产交易平台芝麻开门APP官网下载。

芝麻交易所app官方下载是Gate公司旗下是一个全方位的区块链生态品牌,芝麻开门创立于2017年 ,向全球提供广泛的数字货币交易、币种信息、区块链教育、区块链慈善基金等服务。

gateio交易平台app下载旗下运营区块链资产交易平台芝麻开门APP官网下载。

芝麻gate官网4月1日,Ripple Labs与SEC律师会面,讨论了Ripple要求不公开其文件的请求,之后,Ripple Labs获准部分修改其包含私人商业信息的文件,并就此与SEC达成了协议。Ripple已开始将部分编辑过的文件提交法院。律师James K. Filan已发布了Ripple Labs向治安法官Sarah Netburn提交的两份文件的筛选副本,这些文件在4月1日Ripple与SEC进行讨论后已被编辑。迄今为止,已就四份文件中的两份达成共识。SEC建议他们对这两份文件进行修订,以便Ripple不想公开的机密数据保持机密。

gate.io官网下载在具体展开之前,让我先澄清一下"CBDC"是什么意思。简言之,CBDC 是中央银行负债、可以用作(译者加注:个人/机构)数字支付的工具。对于CBDC的用途,我将在本次演讲中主要讨论一般用途的CBDC——可供公众使用的CBDC,而不仅仅是银行或其他特定类型的机构使用的CBDC。一般用途的CBDC 可能有多种存在形式,包括一些可以充当类似匿名现金的支付工具。然而,对于这次演讲,我将重点讨论基于账户形式的CBDC,国际清算银行最近将其描述为"数字时代央行货币供给最有前景的方式"。任何此类通用的、基于账户的 CBDC都可能需要国会的明确授权。

gateio官网最新app下载ThetaNuts可能是所有结构化期权协议中最激进的跨链策略。ThetaNuts已经部署在以太坊、BSC、Avalanche、Polygon、Fantom、Boba、Aurora等平台。虽然它在任何市场上都没有占据主导地位,但它的好处是,在目前没有其他期权协议推出的链上,ThetaNuts能作为第一个期权协议出现。其跨链战略帮助它在2021年年底获得了超过4400万美元的TVL,其中大部分来自以太坊的部署。值得注意的是,ThetaNuts目前也不对其保险库收取费用。

芝麻开门交易所Annabel:2020年,USDT的月均市值增长了75.39%,到目前为止总市值已经超过520亿美金。这样一个庞大的数字,背后其实代表了很大的市场和人群。长时间以来,无论是普通投资者还是专业交易员,大家基本都是靠USDT出入金,所以会涉及到改变用户习惯,需要其它稳定币逐步渗透。渗透的过程包括打造好基础设施,比如接通大量OTC承兑商家,为用户搭建便捷的出入金渠道;或者增加使用场景,添加基础交易对,代替USDT成为合约期权等衍生品的保证金;还比如发行其它公链版本,为用户在各钱包或交易所转账提供高效便捷且的手段,不一而足。虽然这些措施可能仍在完善中,但不可否认的是,合规稳定币的发展趋势是非常积极健康的,这点可以从各稳定币市场份额中看出来,2020年USDT占主要美元稳定币市值的比重则从 74.80% 下降至 68.22%,今年来这一数字仍在下降,所以USDT 失守的市场份额其实是被其他美元稳定币「瓜分」了,合规稳定币正在逐步雄起。

立即访问芝麻开门网gateio官网最新app下载第五是它的软件开发项目管理方式。波卡的区块链开发并没有像市场中很多的区块链开发方式那样,采用迅速推向市场并且不断更新迭代的方式。由于区块链本身的特点,这样的开发方式并不适合。波卡团队选择了专心打磨这个产品。所以经过5年的时间,才真正的把产品推向市场。而且在软件颁布的过程中。它颁布了两个版本,一个是比较容易更新的Kusama,另外一个是最终的版本Polkadot。同时还提供了一个测试的网络Rococo。这样的一个安排就能够有利于每个应用在真正部署到Polkadot之前,都能经过认真的检测以避免在生产环境中出现问题。凡是经过认真的企业软件开发的开发人员都知道,部署接近生产环境的测试环境,甚至部署一个同生产环境一样的镜像测试环境是企业软件开发和颁布中的通常采用的措施。

芝麻gate官方下载6 月 12 日晚上,领先的中心化加密借贷平台 Celsius 提醒其客户,它暂时暂停提款。众人顿时明白,这很不妙。Celsius 投资了 Terra,当该项目跌入谷底时,它煽动了首席执行官 Alex Mashinsky 未经授权使用公司账簿交易而点燃的火焰。随着其投资资不抵债,它在一群熟悉的角色中引发了连锁反应。 Celsius 在 Maker、Compound 和 Aave 等去中心化平台上贷款,但也向 Genesis、Galaxy Digital 和三箭资本等中心化加密实体提供大量贷款。一些加密实体(值得称赞的是 Galaxy 除外)又转身将贷款再次借出,依此类推。我们可能需要数年时间才能看到围绕所有被转移资产的完整托管链,但有迹象表明,尽管这些公司的估值高达数十亿美元,但它们可能只是在一遍又一遍的转移同一批资金。

芝麻交易所Bette:首先我想问一下大家, aUSD 的价值从何而来?在产品设计上 aUSD 的价值其实是由支撑它的抵押品决定的。基本上每一个流通的 aUSD 背后都有足额的抵押品,这也就是说如果 aUSD 债仓持有人想取回 100% 或更多的抵押资产,那么他需要把借的每一枚 aUSD 偿还给债仓后才可以取回。这也就印证了aUSD 现在是完全抵押的,是有资产支撑和真实价值的。所以 aUSD 并不会产生类似银行挤兑的风险值。当然,我们的风险合作伙伴,像 Gauntlet 这样的专家,现在更专注于提供参数建议,以平衡市场波动风险和资本效率。在这个意义上,aUSD 与其他类型的稳定币非常不同,尤其与算法稳定币是有很大的区别。